在当前金融严监管背景下,由债券市场引发的一系列市场传导放大效应,导致整体信用环境发生了重大变化,产品渠道方和管理者对信用风险敏感度上升,融资市场格局显得愈加脆弱。在本轮债务违约潮中,最吸引市场关注的就是信用债券违约潮。

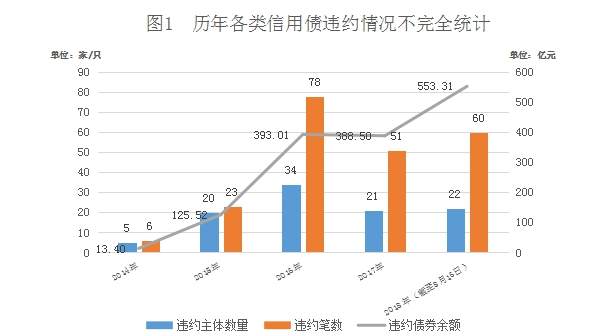

根据Wind不完全统计数据,自2014年至 2018年8月16日,国内信用债市场共有 81 个债务主体发行的 218只债券产品发生违约,统计范围为银行间、交易所、地方股交中心上市交易的一般公司债、一般企业债、一般短期融资券、一般中期票据、超短期融资债券、定向工具、可交换债、私募债、证监会主管ABS,涉及违约的各类信用债产品余额规模达 1,473.74亿元。

民企信用环境恶化

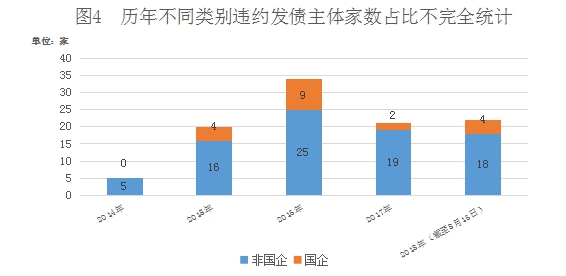

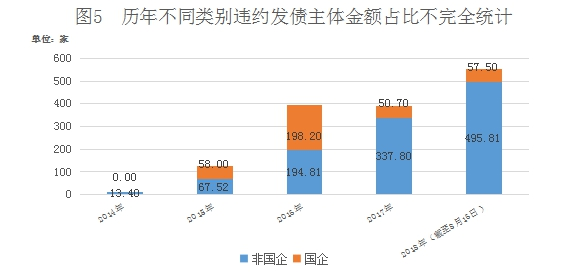

通过历史数据对比分析,国内信用债券违约新增主体数量、事件数量和违约规模都曾在2016年达到过一个高峰。2017年则是信用违约的小年,新增违约主体数量大幅减少。特别是统计范围内2017年国有企业债券违约案件仅有东北特钢和川煤集团两家,这主要受益于主管部门、相关政府部门加强了国有发债主体的违约约束及信用托底。一方面,地方政府对国企债券的兑付拥有较多的资源协调可选项;另一方面,主力投资者—各金融机构对国企信用背书的“信仰” 得以较好延续,国企在债券市场更能获得流动性支持人的认可,也更愿意接受地方政府的协调并对融资条件予以宽限。但“厚此薄彼”,民企在股东背景上的先天劣势在信用环境恶化的市场中进一步被放大,违约数量、规模和占比上升压力均无法有效缓释。

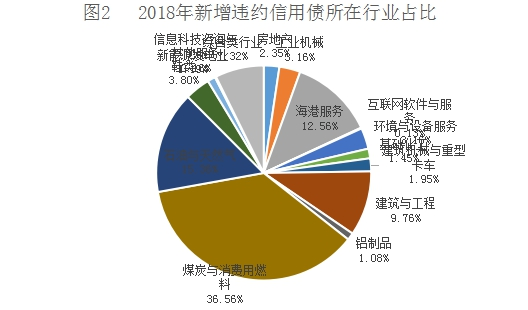

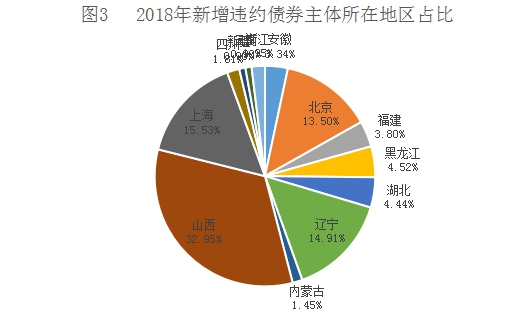

我们注意到,在本轮债券违约潮中,来自工业机械、海港服务、基础化工、建筑工程、铝制品、煤炭、石油等传统行业的债务主体其违约债券余额占比达88.85%,债务主体为民营企业的其违约债券余额占比达81.81%。特别是在本轮坚定不移的去杠杆进程中,信用政策环境发生了根本变化,高负债企业的持续融资承压骤升,某些领域的隐性杠杆得到充分暴露,在信用宽松时期大量取得的债务面临集中到期,过往的融资渠道和优惠资金成本又一去不返,长期依赖的外部资金输血循环受阻,资金链紧张崩裂,尤其是民营企业的主体信用薄弱、融资渠道有限的劣势被进一步放大,成为此次信用违约的重灾区。

进入2018年,新增的信用债券违约规模同比呈现快速反弹并且不少事件和资本市场关系密切,因此比较吸引市场公众眼球。根据Wind数据不完全统计,截至8月 16日市场中共有60只信用债产品出现实质违约,涉案债务主体22家,涉案债券总余额553.31亿元;考虑到2018年尚未结束,仍有新增违约事件暴露的可能,但即便如此,今年的信用债产品违约规模已创历史新高。这也导致信用债需求明显弱化,传导至供给端,信用债发行难度加大。2018年截至8月 16日的信用债产品违约事件不完全统计如下:

截至8月16日,非国企(含民企、集体企业、公众企业、外企、中外合资企业)信用债违约事件占据了2018年违约债券总余额的94.48%,市场对民营发债主体更加“不信任”。

债券违约的善后回收处理方面,市场主要观察两个因素:足额偿付时间及清偿率。根据Wind不完全统计数据,从前者来看,国企债券违约后足额偿付的平均时间为 168 天,民企平均偿付时间则为140 天;从后者来看(回收率=偿付的本息额/违约的本息额),整体回收率(各个主体违约率的算术 平均值)为 42.17%,其中国企为 35.64%,民企为45.63%。可见,国企的股东信用背书并未给市场的“偏爱”给予更多的正向回馈,反而民企债券违约的回收处理更及时、投资者的损失受偿率更高。

五大原因致问题企业“突然死亡”增多

本轮债券违约潮的另一个显著特点为不少长期不为市场发觉的潜伏问题企业宣布“突然死亡”,违约事件和资本市场呈现了紧密相关性,因而吸引了公众的高度关注。总结诸多个案原因,无外乎以下几个方面:

1.涉事问题企业近几年除了银行贷款以外,还通过非标业务、债券市场、场内外股权质押等融资渠道迅速取得大量资金,但融资工具对市场的敏感性不同,非标业务、债券市场、场内外股权质押业务的市场敏感性逐步上升。以股质业务为例,场内外都有交易,但场外市场不规范且质押比例高,这块业务对市值非常敏感。本轮违约潮中,伴随监管部门对场外股质业务进行史上最严的清理整顿,不少问题企业场外股质押的强行平仓导致了场内市场突然跌停、连续跌停。

2.非标业务体量收缩过快且无法正常回归表内,包括地方政府、房企、国企在内的主要依赖非标融资的部分债务人对此都没有做好充分应对,造成非标融资渠道无以为继而触不及防地失控。

3.大股东通过一个或多个信托计划、资管计划“坐庄”控制上市公司,在A股低迷的行情下,小盘股被主力资金抛弃,大股东无力应对股价持续下跌而爆仓,进而带来大股东的信用违约。

4.大股东通过加杠杆直接或间接参与上市公司的定增,但上市公司意图通过多元化发展购买新利润而失败,新资产无法带来市值增长和现金流增益,大股东只能勉强通过自身存量资产的微薄盈利支撑存量融资规模。但大股东过多对外投资带来负债率上升、资本成本上涨和现金流缺口,无力维持存量债务的借新还旧,其资金链风险传导至二级市场后又进一步导致上市公司股票出现多次跌停。

5.债券的特殊保护条款触发交叉违约。企业有一笔债券发生实质性违约,剩余债务也可能将被其他债权人提前要求回售兑付。但债券发行人并未意识到问题的严重性,也未做好充分的远期融资应对计划,导致出现持续违约。

注:图片来自网络